Algunas reflexiones sobre el spread de precios entre los exchanges

Autor: Nicolás Botbol ( nsbotbol@gmail.com )

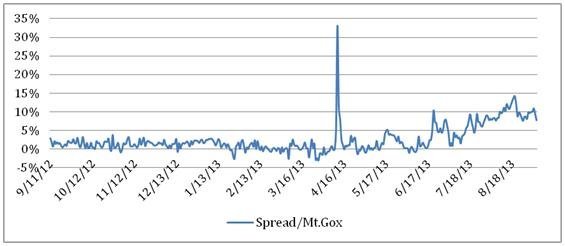

Últimamente se ha hablado mucho en varios medios sobre el amplio spread de precios entre los distintos exchanges de Bitcoin. Más correctamente, entre la disparidad de precios entre Mt.Gox y los exchanges más pequeños (y lo de «más pequeño» también está en discusión). Para que el lector pueda visualizar esta diferencia de precios, mostramos a continuación el ratio spread/precio de Mt.Gox sobre el que hablaremos, donde ‘spread’ es la diferencia entre el precio en Mt.Gox y el precio en Bitstamp para el último año.

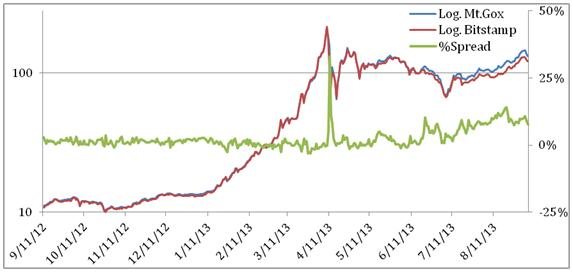

Es indudable que este spread se incrementa en momentos de alta volatilidad; en particular, reconocemos rápidamente el máximo global correspondiente a la fuerte caída de precios del 11 de abril, luego del “efecto Chipre”. Este pico es consecuencia de la lenta reacción de ajuste de los precios de Bitstamp respecto de los de Mt.Gox. Una comparación de las cotizaciones de Bitstamp y de Mt.Gox en escala logarítmica, con el mencionado spread, se puede observar en el siguiente gráfico:

Podríamos preguntarnos a qué se debe el spread de precios en los distintos momentos. Aunque ya ha sido ampliamente discutido en varios artículos, repasemos un poco estos puntos. Es de consenso que una serie de limitaciones a las extracciones a las que se vio sometido Mt.Gox fueron causales de los mayores máximos en los diferenciales de precios. A mediados de mayo se supo que CoinLab, el aspirante a socio de Gox en EE.UU., estaba demandando al exchange por incumplimiento de contrato. El 20 de junio, se supo que la cuenta que Mt.Gox tenía en EE.UU. vinculada con Dwolla estaba siendo bloqueada por el Departamento de Seguridad Nacional (DHS). Esto generó cierto impacto en el mercado Bitcoin, ya que Dwolla representaba la opción más utilizada por los titulares de cuentas de Estados Unidos para transferir dólares hacia y desde Mt.Gox. En consecuencia, Mt.Gox se vio temporalmente obligado a detener los retiros de dólares. Desde entonces, han declarado que los titulares de cuentas pueden retirar dólares, pero existen importantes retrasos. Esta demora en las extracciones, de hasta varias semanas, hace que el valor de un dólar depositado en una cuenta en Mt.Gox sea menor que ese mismo dólar depositado en otros exchanges, habiendo llegado a valer hasta un 20% menos.

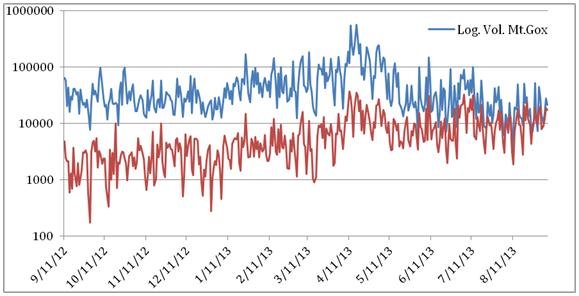

Lógicamente, la situación por la que transita Mt.Gox lo ha llevado a declinar en su supremacía. Es posible que, en el corto plazo, Bitstamp alcance al gigante, como se ve en el gráfico de volúmenes en escala logarítmica de Mt.Gox y Bitstamp en el último año.

Discutido el punto del porqué de la existencia de este spread, y quizá también justificado el hecho de que esta diferencia debería explicarse a partir del ratio del valor de un dólar depositado en Bitstamp (por ejemplo) en relación con el de un dólar en Mt.Gox, ahora surge la pregunta de cómo se explica la alta volatilidad en el spread. En los últimos 6 meses, el valor medio de este spread fue de 4,3%, pero su varianza en ese período alcanza el 35%. Una primera cuestión a mencionar es que esta variación del spread es consecuencia, en parte, de que no todos los exchanges ajustan precios a la misma velocidad. Por simple inspección de la base de datos (o los gráficos) de bitcoincharts, podemos apreciar que -aunque cada vez en menor medida- los ajustes de precios de los exchanges mas pequeños siguen las tendencias y correcciones que marca el gigante Mt.Gox. Un segundo punto interesante a remarcar, es el hecho de que los ajustes de precios no son inmediatos en los distintos exchanges, lo cual evidencia la poca presencia de robots de trading en los exchanges menores.

En finanzas, la teoría de mercados eficientes plantea, desde la óptica de la teoría de la selección de carteras y equilibrio en el mercado de capitales, que un mercado de valores es eficiente cuando la dinámica del propio mercado conduce de inmediato a una situación en la que se equilibran los rendimientos y riesgos de los distintos activos negociados. Para que un mercado sea eficiente, tiene que cumplir con las siguientes tres condiciones: que la mercancía objeto de intercambio esté normalizada y sea homogénea; que haya liquidez, es decir suficientes intervinientes; y que sea relativamente fácil entrar y salir del mercado. Entonces, podemos decir sobre estos tres puntos que, primero, homogeneidad en el activo subyacente en el mercado de Bitcoins claramente hay: un Bitcoin es igual en Argentina, España, EE.UU, Japón y China. Segundo, suficientes intervinientes parece haber en Mt.Gox: este exchange ha sido históricamente el que mayor volumen ha manejado, de lo que uno infiere que es aquél con más participantes. Quizá entonces, y como ya mencionamos, la respuesta esté exclusivamente en la tercera condición: no es fácil entrar y salir del mercado.

Si bien bitcoin-analytics.com nos indica que (al momento de escribir esta nota) hay posibilidad de arbitraje, con un 6,38% de ganancia, comprando en Bitstamp y vendiendo en Mt.Gox, la rueda completa tiene un riesgo asociado para el cual ese 6,38% es su prima, sumado a los costos fijos de transacción para pequeños volúmenes. Este riesgo, en sentido amplio, radica principalmente en que los plazos para completar el ciclo de compraventa podrían tomar semanas, y peor aún, ni siquiera se conoce con exactitud la demora en las extracciones. En parte, esto responde negativamente algunas preguntas formuladas en varios medios sobre si este fenómeno viola la ley de un solo precio.

Para finalizar, quizá merezca la pena preguntarse qué ha sucedido en la historia con otros activos nacientes. En una reciente charla en un seminario de modelos financieros, en la Facultad de Ciencias Económicas de la Universidad de Buenos Aires, me permití hacer una analogía entre la volatilidad del precio del bitcoin en estos primeros años, y aquella experimentada por el precio del petróleo allá por los años 1860. Una comparación similar podemos hacer en relación a los spreads en las cotizaciones entre los distintos puntos de intercambio. El petróleo, allá por sus orígenes, también cotizaba a valores muy dispares. En la década de 1880, cuando comienza la explotación de petróleo en Rusia, los precios del crudo en uno y otro lado del planeta era muy disímiles, y con el paso del tiempo los valores fueron equiparándose. Naturalmente, esta diferencia de precios se explicaba por factores que impedían un arbitraje beneficioso, así como hoy ocurre con el spread del que hablamos en esta nota.